华富证券王金禄近日对酒鬼酒进行研究,发布了《内参酒鬼两轮驱动,全国布局有望见效》研究报告。 本报告给予酒鬼酒买入评级,认为其目标价为169.00元,当前股价为117.74元,预期涨幅为43.54%。

酒鬼酒(000799)

投资要点:

原香型,历经多次股东变动,最终被中粮集团拥抱。 酒鬼酒有着得天独厚的酿造环境、独特的酿造工艺、独特的香气、独特的民族文化、独特的包装。 是中国香精第一品牌。 然而,公司的发展却一波三折,股权多次易手。 最终,中粮接手后,推进内部改革,丰富渠道资源,逐步打开业绩天花板,公司进入高速增长期。 归属于母公司净利润的CAGR分别为33%/51%。

白酒行业消费升级。 当前,白酒行业已经进入存量竞争时代,消费升级是白酒行业的主旋律,高端和次高端白酒的价格区间不断扩大。 次高端价格区间成为白酒的主流价格区间。 众多次高端白酒品牌竞争激烈。 CR3为42%,与竞争格局已经固化的情况相去甚远。 随着行业规模的扩大,各大白酒企业都有机会分一杯羹。 此外,随着白酒的多元化发展,小众风味类型将迎来规模化机遇。

产品、渠道、品牌多方发力,借湘酒振兴之势,民族化增长可期。 产品端:覆盖全价位段,主打大单品,涨价稳定的内参系列,2018-2022H1营收从2.4亿元增长至6.5亿元; 酒鬼系列量价齐升,2018-2022H1营收从7.9亿元RMB增至14.7亿元; 香泉系列控货控量,2018-2022H1营收从1.1亿元增至1.6亿元; 公司吨价持续上涨,由2015年的15万元/吨涨至2021年的27万元/吨。 渠道端:推进省内渠道下沉,完成99%的县级市场覆盖,通过省外优秀的商业计划拓展市场。 2021年市场销量占比60%-70%。 内参和酒精系列独立运作。 2022年H1内参酒类门店总数将达到677家。 品牌方:践行“中国文化白酒领导者”的使命,通过圈层营销培育核心消费者,不断提升品牌价值。 2021年华尊杯评选的酒鬼酒/内参品牌价值分别为47.9/342亿元。 公司在省内市场占有率较低,仍有提升空间。 省外内参与酒鬼的潜力优势互补,共同推动酒鬼酒的快速成长。

盈利预测:预计2022-2024年公司归属于母公司净利润分别为1.21/15.7/2亿元,三年同比增长36%/29%/27% 年,三年复合增长率31%,对应当前股价PE分别为31/24/19。 鉴于公司仍处于渠道扩张的红利期,具有较高的成长性,我们给予公司2023年35倍PE,对应目标价169元/股,给予公司“买入”评级 第一次评价。

风险提示:省内竞争加剧的风险; 国有化进程达不到预期的风险; 反复流行的风险; 经济衰退的风险;

证券之星数据中心根据近三年发布的研报数据计算。 中证证券安亚泽研究团队对该股进行了深入研究。 近三年平均预测准确率高达96.01%。 预计2022年归属净利润为盈利14.21亿元,预测现价折算PE为26.94。

最新一期盈利预测详情如下:

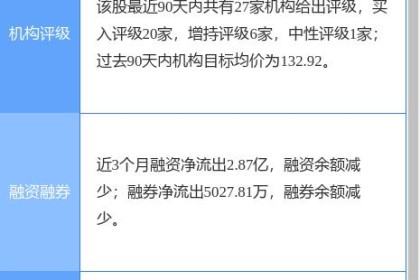

近90天,共有28家机构给予该股评级,22家机构给予买入评级,6家机构给予该股评级 超重评级; 平均价格为154.4。 根据近五年财报数据,证券之星估值分析工具显示,酒鬼酒(000799)在行业内具有良好的竞争力护城河,盈利能力良好,营收增长出色。 财务健康。 该股公司指标好4星,价格指标好2.5星,综合指标3星。 (指标仅供参考,指数范围:0~5星,最高5星)

以上内容由证券之星根据公开资料整理,与本站立场无关 . 证券之星力求但不保证全部或部分信息(包括但不限于文字、视频、音频、数据、图表等)的准确性、完整性、有效性、及时性等。 如果您有任何疑问,请与我们联系。 本文为资料整理,不构成对您的任何投资建议。 投资有风险,请谨慎决策。